O Surgimento do eSocial

Na esteira da Emenda Constitucional nº 42 que incluiu o inciso XXII no artigo 37 da Constituição Federal e determinou a existência de recursos prioritários para as administrações tributárias da União, dos Estados, do Distrito Federal e dos Municípios para que esses atuem de forma integrada, compartilhando informações fiscais, seja por meio de lei ou convênio, mais tarde, em janeiro de 2007 nasceu o projeto SPED.

A Receita Federal trata o SPED como parte do Projeto de Modernização da Administração Tributária e Aduaneira que utiliza a tecnologia da informação e infraestrutura logística na implantação de novas rotinas de melhoria no atendimento ao contribuinte, gestão tributária e acompanhamento de processos.

Desde o seu nascimento o Projeto SPED visa a integração e o compartilhamento de informações fiscais de todas as áreas tributárias. A Nota Fiscal Eletrônica foi o primeiro dos projetos concebidos, já no lançamento do Sped.

Em 2009 a Receita Federal, com o intuito de estender o SPED à área trabalhista, criou um projeto piloto que chamou de SPED Social, mais tarde em 2012 passou a se chamar eSocial.

No ano seguinte, o eSocial começou a tomar forma, ainda internamente, foram lançados os primeiros manuais e distribuídos os primeiros layouts, em 2014 o decreto 8.373 estabeleceu de vez o eSocial.

Entre prorrogações e retomadas, por força do decreto 8.373, em janeiro de 2018, o eSocial finalmente entrou em vigor. Nesta data teve início obrigatoriedade do primeiro grupo de empresas de enviar os eventos de tabela ao ambiente do eSocial.

E quando falamos em empresas falamos também em eSocial para Igrejas, pois essas instituições também possuem personalidade jurídica e devem ser adaptar à legislação vigente.

A Divisão em Grupos

Atualmente no Brasil existem cerca de 22 milhões de CNPJ’s ativos e mais alguns milhões de pessoas físicas que mantem funcionários ativos e por isso precisam aderir ao eSocial.

Imagine você, o caos que seria, se todas essas empresas e pessoas físicas tivessem que começar a enviar dados ao eSocial de uma única vez.

Exatamente por isso, foram criados grupos de empresas, que foram sendo obrigados aos poucos, em datas distintas.

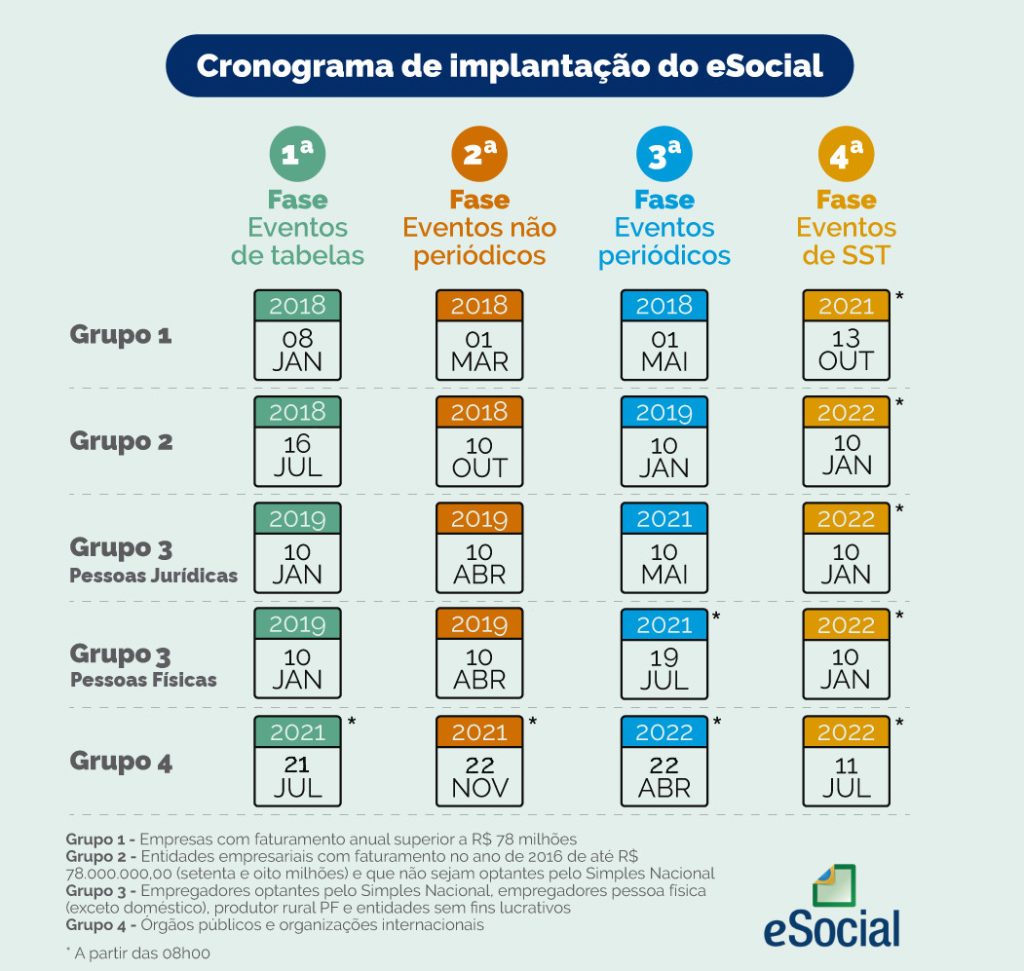

Desta forma, foram criados 4 grupos, que ficaram assim distribuídos:

Grupo 1 – Composto pelas empresas que tiveram, no ano base de 2016, faturamento superior a R$ 78.000.000,00, são as empresas tributadas obrigatoriamente pelo lucro real;

Grupo 2 – Composto pelas empresas que tiveram, no ano base de 2016, faturamento inferior a R$ 78.000.000,00 e que NÃO SEJAM optantes pelo Simples Nacional;

Grupo 3 – Composto pelas empresas optantes do simples nacional, as entidades isentas e imunes e as pessoas físicas que mantem empregados ativos;

O grupo 3 foi desmembrando e as pessoas físicas ficaram separadas das demais empresas.

Grupo 4 – Composto pelos órgãos públicos e organizações internacionais.

A Divisão em Fases

O eSocial não é apenas um cadastro e não consiste num envio único de uma determinada informação, é muito mais do que isso, é um projeto ambicioso e complexo.

Certamente o grupo 1 é o menor, entretanto, deve conter as empresas que possuem o maior número de empregados, entre as quais possivelmente está o Banco Itaú e a BRF do Brasil, ambas têm perto de 100 mil funcionários cada.

Por isso, além da divisão em grupos de empresas obrigadas, o projeto também foi dividido em fases, e cada fase se aplica individualmente a cada grupo, de forma que cada grupo cumprirá sua própria fase em datas distintas.

Os envios dos eventos foram divididos em quatro fases:

1ª Fase – Envio das informações que constam dos eventos de tabela, onde estão os eventos S-1000 a S-1080.

2ª Fase – Envio das informações do Eventos Não Periódicos, aqueles que não tem uma data certa para acontecer, eventos S-2190 a S-2420.

3ª Fase – Envio dos Eventos Periódicos, aqueles que tem uma data certa para acontecer, giram em torno da folha de pagamento, eventos S-1200 a S-1299.

4ª Fase – Envio dos eventos de Segurança e Saúde do Trabalhador, ficou conhecimento como eventos de SST e vai tratar da parte de saúde do trabalhador e conter os eventos S-2210, S-2220 e S-2240.

De acordo com essas divisões de grupos e fases, cada grupo de empresas vai ter uma data específica de obrigatoriedade para cada fase.

Assim teremos um longo período de tempo que pode ser utilizado para ajustes e melhorias no sistema, conforme cada grupo vai aderindo.

As datas de obrigatoriedade de cada grupo, você pode conferir neste link, que contêm o último cronograma aprovado pelo Comitê Gestor do eSocial.

Como você pode notar, entre prorrogações e retomadas, a primeira obrigatoriedade data de janeiro de 2018 e a última em julho de 2022, se não houver nenhuma mudança.

Objetivos do eSocial

Antes do eSocial e ainda atualmente, as empresas têm muitas obrigações da área trabalhista a cumprir, enviando informações para vários órgãos, muitas vezes em duplicidade.

O eSocial tem por objetivo unificar o envio das informações da área trabalhista, fiscal e previdenciária, de forma que uma boa parte das obrigações, ao longo do tempo, vai ser eliminada.

A transmissão das informações ao eSocial será totalmente de forma eletrônica e por meio da internet e ao contrário do que ocorre atualmente, não teremos um sistema validador ou um programa como a Sefip.

Os dados serão “postados” na plataforma diretamente pelos sistemas de folha de pagamento, obedecendo aos leiautes e suas alterações publicados pelo Comitê Gestor do eSocial.

Hoje as empresas não precisam mais manter o Livro de Registro de Empregados, basta enviar os dados ao eSocial que ele tem validade jurídica.

Da mesma forma, já temos a CTPS digital que dispensa o registro na carteira tradicional em papel, graças ao eSocial.

Como o eSocial Funciona

A questão central do funcionamento do eSocial é ter um evento que contemple cada rotina ou situação que ocorra na relação trabalhador x empregador.

Por exemplo, ao admitir o trabalhador a empresa envia ao ambiente do eSocial o evento S-2200, isso dispensa o registro no Livro de Registro de Empregados e a própria anotação da CTPS.

Se houver alguma alteração nos dados pessoais do trabalhador, como por exemplo: casamento, mudança de nome, o empregador envia o evento S-2205. Se a mudança for em relação ao vínculo, envia o evento S-2206 com as alterações.

Quando o funcionário entrar em gozo de férias ou se afastar por motivo de saúde, o empregador envia ao eSocial o evento S-2230 que serve para informar os afastamentos temporários.

Ao elaborar a folha de pagamento do mês, o empregador deve enviar ao ambiente do eSocial o evento S-1200 que contém todas as rubricas e seus respectivos valores para cada trabalhador.

Ao efetuar o pagamento da folha do mês, férias ou uma rescisão, o empregador deve enviar ao eSocial o evento S-1210 que vai conter a data do pagamento, o mês de referência e a retenção do imposto de renda ou pensão alimentícia, se houver.

Obrigações que Serão Eliminadas com o eSocial

Como dissemos mais acima, à medida que as fases do eSocial avançam, algumas obrigações vão sendo eliminadas, algumas por exemplo como a RAIS e o CAGED já não existem mais, justamente porque foram substituídas pelos envios do eSocial.

Assim o eSocial caminha para que diversas outras obrigações passem a ser enviadas por um único canal, justamente pela plataforma do eSocial. Então, de forma gradativa, 15 obrigações serão substituídas.

Além das duas já citadas, ao longo do tempo deverão desaparecer ou já desapareceram:

- GFIP/SEFIP

- Livro de Registro de Empregados

- Cat – Comunicação de Acidente do Trabalho

- CD – Comunicação de Dispensa

- CTPS – Carteira de Trabalho e Previdência Social

- PPP – Perfil Profissiográfico Previdenciário

- DIRF

- DCTF

- Quadro de Horário de Trabalho

- MANAD

- Folha de Pagamento

- GRF e GRRF

- GPS

Quando se observa os impactos do eSocial nas empresas sob o ângulo da eliminação de outras obrigações, a diminuição do retrabalho e a economia que isso pode trazer, podemos mudar a nossa visão sobre este projeto.

Finalizando

O eSocial é um projeto ambicioso e complexo, entretanto, as mudanças que ele vai trazer vão ajudar a diminuir a burocracia e acabar com documentos em papel na empresa.

Sob o ponto de vista da gestão, o eSocial vai ao encontro das necessidades da empresa moderna, que por muito tempo batalharam para acabar com os processos desatualizados e demorados em enviar dados fiscais ao governo.

Com o eSocial, tudo será feito de forma online, tornando as operações mais confiáveis. A integração entre as diversas áreas da empresa, como RH, financeiro, contabilidade, jurídico é outro benefício a ser considerado.

Para aderir ao eSocial as empresas têm que adotar medidas que tornam os processos mais transparentes, assim governo, instituições financeiras, clientes e fornecedores podem comprovar que a sua empresa é idônea.